Son açıklanan Haziran verileri enflasyonun son 14 yılın en yüksek seviyesine çıktığını gösterirken; gıdadan, yiyecek ve içeceğe her alanda zam üstüne zam gelmekte. Bu arada ülkenin merkezi yönetimi ise, yığınlara doğru dürüst anlatılmadan yapılan bir referandumdan yararlanarak, ülkenin “yönetim sistemi değişikliği” ve bunun “kutlamaları” ile meşgul.

İşsizlik çift hanelerden inmezken, fabrikalar kapanıyor, yoksulluk gün geçtikçe daha da artıyor. Bu haftaki yazımızda, ayak sesleri duyulan ekonomik krizin etkilerini, yansımalarını ve önümüzdeki dönemlerde yaşanabilecek olası gelişmeleri kısaca ele almaya çalışacağız.

Para Bolluğunun Sonu

Türkiye ekonomisi, global para akışının yön değiştirmesiyle, artık bol para döneminin sonuna geldi. Bir diğer tanımlamayla, ülkenin ekonomisi 2003-2004 yıllarına geri döndü. Bu arada Türkiye’de, yüzde 10-15 bandında hareket eden “kurdan fiyatlara geçişkenlik” de, emisyon artışı ve 2018’de yaşanan hızlı kur artışının sonucu olarak, daha yüksek oranda seyredeceği (enflâsyonu daha da yükselteceği) beklenmektedir. Bilindiği gibi, ısınmış bir ekonomide bu oran yüzde 20 ve üstüne çıkmaktadır.

Türkiye bol para döneminde, uzun yıllar enflâsyon sorununu bir şekilde taşımaya çalıştı. Şimdi bol para dönemi bitince, döviz kuru ve enflâsyon daha sert vurmaya başladı.

Enflasyon Coştu

Aslında beklenen oldu; sıçrayan döviz kurlarının, yükselişe geçen ham madde fiyatlarının üzerine, bir de tarımdaki darboğaz (veya spekülasyon) eklenince, yıllık tüketici fiyatları artışı (TÜFE) yüzde 15.39’a dayandı. Haziran Ayı’nın tüketici fiyatları tam yüzde 2.61 oranında zıpladı. Aslında konjonktürel olarak, özellikle de sebze ve meyve fiyatlarının ucuzlamasıyla yaz aylarında fiyatların inişe geçmesi beklenir. TÜİK verilerine göre gıda fiyatlarındaki yıllık artış yüzde 18,89’u bulurken, ulaştırmada yüzde 24,26 oldu.

Üretici fiyat endeksi (Yİ-ÜFE) ise, bir önceki aya göre yüzde 3.03, bir önceki yılın aynı ayına göre yüzde 23.71 artış sergiledi. Fiyatları uluslararası piyasalarda belirlenen enerji ve altın; havadan ve sudan etkilenen gıda ile hükümetin belirlediği alkollü içkiler ve tütün gibi ürünleri kapsam dışında bırakıp, TCMB’nin para politikasıyla etkileyebileceği kalemlere bakmak, enflasyonun ana eğilimi hakkında daha iyi fikir verir. Enflasyonun uzun vadeli seyrini gösteren ve “çekirdek enflasyon” olarak nitelendirilen (B) ve (C) endeksleri de, sırasıyla yıllık yüzde 14,58 ve 14,60’a çıktı. Söz konusu bu veriler, enflâsyondaki ana eğilimin bozulmakta olduğuna ve enflâsyondaki yüksek seyrin süreceğine işaret etmektedir.

Üretici fiyatlarındaki enflasyonun, tüketici enflasyonunun çok daha üzerinde olması, bize neyi gösteriyor? Üreticilerin ve/veya perakendecilerin, maliyet artışlarını henüz tam olarak fiyatlara yansıtmadığını, önümüzdeki dönemlerde yansıtma ihtimalleri olduğunu, kısaca potansiyel TÜFE artışını gösterir.

Enflâsyon oranı konusundaki bir diğer acı gerçek de, son açıklanan yıllık oranın ülkeyi, 124 ülke arasında en yüksek dördüncü ekonomi (Venezuella, Arjantin ve Angola) konumuna yükselttiğidir!

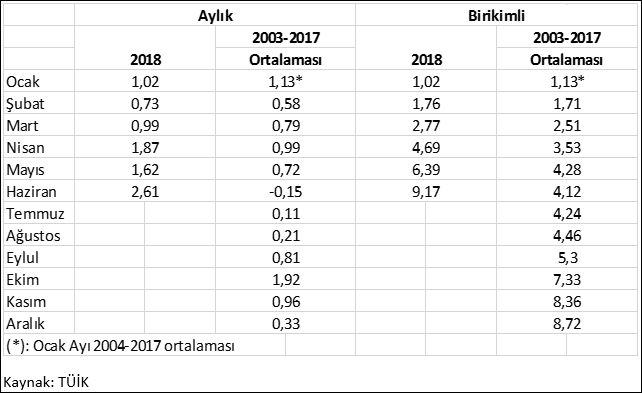

Enflâsyondaki artışın 2018’deki zıplayışını aşağıdaki tablodan daha net olarak görebiliriz.

İlk altı ayda, 1 dolar ve 1 euro’dan oluşan “döviz sepetinde” yüzde 20’ye yakın artış oldu. Aynı dönemdeki TÜFE artışı ise, yukarıdaki tabloda da görüldüğü gibi sadece yüzde 9.17 düzeyindedir. Bu olgu, geçmiş yıllara göre “kur artışı- TÜFE artışı makasının” çok açıldığını göstermektedir. Bu resim, gelecek açısından umutlu olmayı zorlaştıran başlıca etkenlerden biridir. Üstelik Mayıs ortasından bu yana akaryakıt fiyatları, ÖTV düşürülerek, sabit tutulmaktadır.

Çekirdek fiyat artışlarının eğiliminin de yüzde 18’lerde olduğu, yüzde 24’e vuran üretici imalat fiyatlarındaki artışların devam ettiği hesaba katılırsa, enflasyonda yeni bir eşiğe, yüzde 20’ye itecek bir basamağa gelindiğini söylemek, çok da uçuk bir öngörü olmayacaktır.

Eriyen Döviz Rezervleri

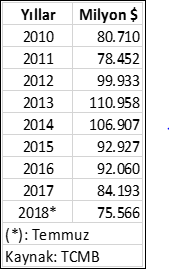

TCMB’nın brüt-altın hariç- döviz rezervleri, yıllar itibariyle yanda gösterilmiştir.

Tablodan da anlaşılacağı gibi, söz konusu rezervler, 2015 yılından bu yana giderek düşmektedir. Ülkenin giderek düşen “ihracatın ithalâtı karşılama oranı”, brüt ve net “dış borç stokunda” artış ve dış borçlar içinde “kısa vadeli bölümünün” pay ve mutlak rakam olarak yükselmesi gerçeklerine karşın rezervlerdeki bu azalma, riskli ve ters yönlü bir gelişmeye işaret etmektedir.

Bu tablonun gösterdiği olgu, dış kaynak temininin zorlaştığı, global faizlerin arttığı ve ülke risk priminin (CDS)* yükseldiği bir dönemde, Hazine’nin dış borç çevirmede zorlanması ve rezervleri kullanmak zorunda olması gerçeğidir.

Hazine Borçlanmasında Artış

Hazine'nin önümüzdeki dönemde yüklü bir borçlanma programı bulunmaktadır. Hazine Temmuz Ayı’nda 6 ihale ile, toplam 17.5 milyar TL iç borç servisine karşılık 20.9 milyar TL iç borçlanma öngörmektedir. Mayıs'ta 4 milyar TL iç borç servisine karşılık 4.4 milyar; Haziran’da ise, toplam 14.3 milyar iç borç servisine karşılık 15.7 milyar iç borçlanma gerçekleştiren Hazine'nin bu yüklü borçlanma programı, tahvil faizleri üzerinde ilave baskı oluşmasına neden olmaktadır.

Enflâsyondaki yükseliş ve kredi faizlerinde yaşanan artışın Hazine ihalelerine de yansıması beklenmektedir. Nitekim, yeni kabinenin açıkladığının ertesi günü, 10 yıllık gösterge tahvilin bileşik faizi yüzde 17.59 seviyesine yükselirken, 2 yıllık gösterge tahvilin bileşik faizi ise 20,20'den işlem gördü. Ayrıca, giderek gerginleşen ticaret savaşlarının yeni bir boyut kazanması da para piyasalarını olumsuz etkilemektedir.

Faizlerde Tırmanış

Yazımızı hazırladığımız Salı günü, TCMB politika faizi yüzde 17,75; gösterge faiz (2 yıllık Hazine Bonosu bileşik faizi) yüzde 20,20 oranlarındaydı. Bankaların mevduata verdiği faizler ise, tutar ve vadeye göre değişmekle birlikte yüzde 16-20 aralığında değişmekteydi.

Bankaların TL kredi faizlerine baktığımızda da, ticari kredi faizlerinin yüzde 23-26 aralığına yerleştiğini gözlemekteyiz.

İSO’nun derlediği 500 büyük imalât sanayi kuruluşuna ait borçlanma kaldıracına baktığımızda, bu kuruluşların toplam kaynaklarının yüzde 38.1’i öz kaynak, yüzde 61.9’u toplam borçlardan oluştuğunu (toplam borçlar öz kaynakların 1,6 katı) görmekteyiz. Keza, mevcut borçların yüzde 60’ı da kısa vadelidir. Bu yapı içindeki imalât sanayi sektörünün, içinde bulunduğumuz “durgunluk” içinde, söz konusu kredi faiz oranları ile baş etmesi çok güçtür.

Petrol Fiyatları

Enflasyonda bozuk olan görünümü daha da bozacak bir tehdit var, o da yüksek seyreden petrol fiyatları. Garanti Yatırım ekonomistlerinin yaptığı bir çalışmaya göre, petrol fiyatındaki her yüzde 10’luk artış, aynı dönemde tüketici fiyatlarını 0.68 puan yükseltmektedir. Geçen yılın brent fiyat ortalaması 55 $ dolayındaydı. Şu anda ise brent petrolün varil fiyatı 78 $ civarındadır. Oysa Ankara’nın orta vadeli program hesapları, bilindiği gibi 60 $’lı seviyelere göre yapılmıştı. Önde gelen yatırım bankaları, petrol fiyatların artmaya devam edeceğini öngörüyorlar. Örneğin Morgan Stanley, bu yılın ikinci yarısında 85 $’ı görülmesini bekliyor. Daha önceki zirvesi 77.5 $ idi. Bank of America ve Merill Lynch ise, gelecek bir yılda 90 $’ın aşılmasını beklemekte.

Morgan ve Bank of America’ya göre daha iyimser davranıp 2018 ortalamasını 70 dolar alırsak, yalnızca petrol fiyat artışından enflasyona 1.9 puanlık yük geleceğini hesaplamaktayız. Buna bir de, TL’nin değer kaybından kaynaklanacak yükü eklersek, petrol fiyatının nasıl bir tehdit olduğunu anlayabiliriz.

Oysa birkaç yıl önce fiyatlar 30-40 dolarlardaydı. Şimdi geriye dönüp bakınca görüyoruz ki, fiyatların o düzeylerde seyretmesi ülkemiz için ne büyük fırsatmış; şimdi “yeni” olarak sunularak göreve başlayan hükümet, ülkemizi ne yüksek başarı yöneterek, ekonomiyi bugünlere ulaştırmış!

Stagflasyon Olasılığı

Bilindiği gibi Türkiye, “tasarruf oranı çok düşük” ve ”kronik cari açığı” nedeniyle “döviz kıtlığı” çeken bir ülkedir. Döviz ihtiyacını, yurt dışından gelen doğrudan yabancı yatırımla ve/veya sıcak para ile finanse etmek zorundadır. Ancak içinde bulunduğumuz global konjonktür, dövizin ülke dışında da “kıt kaynak” niteliği kazanmasına yol açmış, uluslararası finansın “akış yönü” değişmiştir.

Bu durumda ülkemizin, uluslararası yatırımcıların güvenini yeniden kazanıp, yatırım yeri aradıkları dövizi yeniden Türkiye’ye getirmelerini sağlamalarında “tercih nedeni” olacak “yeni bir hikâyeye” ihtiyacı bulunmaktadır. Ancak, rant, kısa dönem kazanç, devlete iş yapma, yol ve konut inşaatına alışmış ülkemizde, eskilerle kurulan yeni(!) Kabine’nin de bu hikâyeyi yazabileceğine ihtimal veremiyoruz.

Eğer yabancı yatırımcı ülkemize gelmeye ikna edilemezse, yurt içinde TL değer yitirmesini sürdürür. O zaman da, ekonomimiz ne kadar yavaşlarsa yavaşlasın, talep kaynaklı enflasyon düşse bile, maliyet enflasyonu düşmeyeceği için, “çift basamaklı enflasyon” sayları sürer. İşte böyle bir şeydir “stagflasyon” senaryosu. Bir tarafta “büyümeyen ekonomi”, diğer tarafta da “düşmeyen enflasyon”.

Sonuç Yerine...

Yukarıda başlıklar halinde özetlemeye çalıştığımız ülke ekonomisinin riskleri ve kırılganlığının aşılabilmesi, toplum vicdanında kabul görmüş ve güçlü bir merkezi yönetim önderliğinde; halkın geniş desteği ve özverisine bağlıdır. Ancak;

-Eskilerden yeniden kurulan hükümetin böyle bir algı yaratmaması,

-Ülkede yaşayanların da, henüz ülkesel, toplumsal ve bireysel çıkarlarının ayırdına varamamış olmaları,

-Ülke kaynaklarının verimsiz/gösteriş yatırımlarına harcanıp, ülkenin çok büyük bir dış borç batağına sokulmuş olması,

-Yüzde 67’ye ulaşan dolaylı vergiyi ödeyen toplumun bu vergiden bihaber olması ve gelecek ek vergileri kaldıracak gönüllülük içinde bulunmaması,

-Gelir dağılımındaki eşitsizliğin zirveye ulaşması,

-Kurumsallaşma adına, “cumhurbaşkanlığı yönetim modeli” dışında, yeni bir tuğla eklenmemiş olması,

-Ülkenin iç ve dışta sorgulanan demokrasi, hukuk, kuvvetler ayrılığı, insan hakları konularındaki olumlu olmayan konumu,

gibi faktörler nedeniyle çözümün, uluslararası emperyal ekonominin gözetmeni ve koruyucusu konumunda olan IMF’nin çözüm reçetelerinden geçeceğini ve maliyetinin de, halk ve ülkenin siyasî/iktisadî özgürlüğünce ödeneceğini öngörebiliriz.

Özün özü: Gemi su alıyor, kurtarma gemisi bekleniyor. Kurtarma gemisine milli kaptan bulamadığımıza göre, yabancı da olabilir abi!

(*)Yıl başında 155 olan CDS primi bugünlerde 300 düzeyindedir. Ülke risk primi (CDS) ise, Credit Default Swap deyiminin kısaltmasıdır. CDS, bir kişi ya da kuruluşun, kredi sahibinin karşılaşabileceği alacağın ödenmemesi riskini belirli bir bedel karşılığında üstlenmeyi kabul etmesinin bedelidir.